Commerce Report Schweiz 2021: Management Summary «Barometer»

Standortbestimmung im Schweizer Handel: Glück im Unglück.

Management Summary «Barometer» zum Commerce Report Schweiz 2021

Das bedarf keiner Erklärung: Die Covid-19-Pandemie ist ein grosses Unglück für die Welt. Aber wie immer bei weitreichenden Ereignissen eröffnen sich für einen Teil der Betroffenen neue Chancen. Zu den Glücklicheren zu gehören, ist kein Verdienst. Aber es verdient Anerkennung, wenn man in der Lage ist, solche Chancen zu nutzen, die zur Verfügung stehenden Ressourcen neu auszurichten, in einer schwierigen Situation zur Stabilisierung und allgemeinen Wohlfahrt beizutragen. Das traf 2020 und trifft noch immer für viele Mitarbeitende und Unternehmen in der Konsumgüterbranche zu.

Die Schweizer Konsumgüterbranche konnte ihre Chancen nutzen.

Die Datatrans AG als Auftraggeberin und die Fachhochschule Nordwestschweiz FHNW nehmen die durch die Corona-Krise ausgelösten Veränderungen in der Distribution physischer Konsumgüter zum Anlass, die von 2009 bis 2020 erschienene Studienreihe zur Entwicklung des Vertriebs an Konsumenten um zwei Sonderausgaben zu erweitern. In der vorliegenden ersten Ausgabe Barometer geht es um eine aktuelle Standortbestimmung im Schweizer Handel. In der zweiten, Anfang November 2021 erscheinenden Ausgabe, werden die Entwicklungen der Anbieterlandschaft und der Geschäftsmodelle behandelt. Die Studienergebnisse werden wie gewohnt überwiegend aus den Aussagen der Experten des Studienpanels abgeleitet.

Corona: Erfahrungen und Auswirkungen

2020 – eine Achterbahnfahrt!

Es war eine regelrechte Achterbahnfahrt, die die Anbieter der Konsumgüterbranche im ersten Corona-Jahr 2020 durchgemacht haben. Es begann Anfang März mit der schockartigen Bewusstwerdung, auf die Konsumenten einerseits mit Hamsterkäufen, andererseits mit Kaufzurückhaltung reagierten: Würden überhaupt noch Möbel, Bücher, Kleider gekauft werden? Schnell folgte der erste Lockdown, betriebliche Schutzmassnahmen, Homeoffice, explosionsartiger E-Commerce-Boom, grosse Sortimentsumschichtungen, gravierende Logistik- und Verfügbarkeitsprobleme, Nachholeffekte nach der Wiedereröffnung der Geschäfte, andauerndes Auf und Ab, chaotisch erscheinende politische Rahmenbedingungen – und all das bei unaufhaltbar anrollender zweiter Welle. Die Schutzmassnahmen reichten gerade so weit, dass der zweite Lockdown über das Weihnachtsgeschäft hinaus ins neue Jahr verschoben werden konnte. Die weltweiten Supply Chains waren derweil gänzlich aus den Fugen geraten: Etliche Warengruppen und Transportrouten kämpfen mit hartnäckig anhaltenden Engpässen und lange nicht mehr gesehenen Preissteigerungen.

Zu den Überraschungen der diesjährigen Interviews gehört, wie gut die Unternehmen all das meistern konnten. Nicht nur die Umstellung auf Homeoffice verlief erstaunlich reibungslos. Auch in anderen Bereichen brillierten die Mitarbeitenden mit Anpassungsbereitschaft und Entschlossenheit, wenn es darum ging, in neuen Situationen das Richtige zu tun oder schnell dazuzulernen. Mehrere Studienteilnehmer bezeichneten diese Erfahrung als ein Highlight des Jahres – und würden diese Pragmatik gerne für die Zukunft erhalten.

Was wird das neue Normal sein? Die Antwort darauf kennt noch niemand!

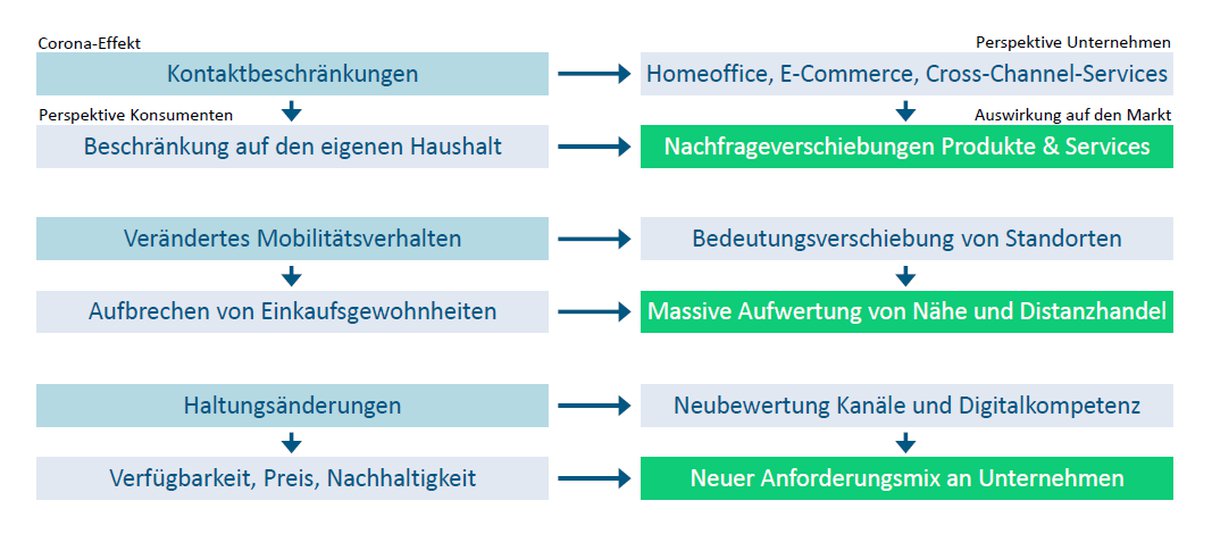

Auf den Markt bezogen hat Corona verschiedene Effekte, die wichtigsten zeigt Abb. 1. In vielen Bereichen wirkt die Krise als Beschleuniger für bereits vorhandene Trends, etwa die Verschiebung von der stationären zur vernetzten Angebotswelt, die Bedeutung des Smartphones oder den Wunsch nach einer nachhaltigeren Welt.

Neu und unerwartet dagegen sind die Veränderung des Bewegungsradius der Kunden, die Aufwertung des Zuhauses und die Wiederentdeckung des selbst Tuns, zum Beispiel beim Kochen. Veränderte Tagesabläufe können weitreichende Folgen für den Handel haben: Hochfrequenzstandorte und Quartierläden müssen neu bewertet werden. Das Zusammenspiel von lokal in der Nähe erbrachten und online aus Distanz zugesteuerten Leistungen wird sich neu ausbalancieren.

Abb. 1: Corona-Folgen und ihre Auswirkungen auf den Markt

Erwartungen für das laufende Jahr und darüber hinaus

Der E-Commerce-Boom löst einen Investitionsboom aus. Es geht um digitale Kompetenzen generell und insbesondere um die Fähigkeit, mit Kunden auf digitalem Weg zu interagieren.

Die mit der Corona-Welle zugeführten Neukunden in Stammkunden verwandeln – dieses Ziel hat höchste Priorität.

Die weitreichenden Beschränkungen persönlicher Kontakte forcieren bei den Unternehmen die Hinwendung zu und Weiterentwicklung von digitalen Services. Viele Studienteilnehmer glauben, dass die um Ostern herrschende, positive Konsumstimmung das Jahr über anhalten könnte. Dass das Niveau der Onlineumsätze nach einer Normalisierung des öffentlichen Lebens wieder sinken wird, erwarten nur wenige. Auch die Zögerer haben ihren Fokus auf Online, Omnichannel und die digitale Fitness des gesamten Unternehmens verschoben. Mancher Anbieter musste lernen: Es reicht nicht, einen Onlineshop zu haben. Wenn die Prozesse hintendran nicht einen hohen Reifegrad aufweisen, «fliegt Dir das Geschäft bei einem hohen Bestellaufkommen um die Ohren». Die Investitionsbereitschaft ist dementsprechend ausserordentlich hoch. Neben den üblichen Investitionsfeldern Logistik, IT und Organisation stehen Massnahmen zur Kundenbindung nun ganz oben auf der Prioritätenliste. Gerne würden die Unternehmen den kritischsten Faktor im E-Commerce, den Zugang zu Kunden, irgendwie absichern. Denn eines ist auch klar: Irgendwann werden die Konsumenten ihre Budgets wieder in Richtung Ferien und Erlebnisse verschieben.

2020 – ein überraschend starkes Jahr für die Konsumgüterbranche

Das chaotische Einzelhandelsjahr 2020 mit acht Wochen Lockdown im Frühjahr schloss der Schweizer Detailhandel mit einem Umsatzzuwachs von 2.2 % besser ab als das Jahr 2019.

Die beiden grossen Gewinner des Corona-Jahres 2020 sind der Lebensmittel-Einzelhandel als Ganzes und der Onlinehandel, der in allen Branchen zugelegt hat.

Orientiert man sich für den Schweizer Detailhandel an der Datenreihe von GfK Switzerland, war 2020 mit einem Umsatz von 93.7 Mrd. CHF das stärkste der letzten fünf Jahre. Allerdings wich das Wachstum der einzelnen Marktsegmente oft stark von den durchschnittlichen 2.2 % ab: Lebensmittel, für die es keinen Lockdown gab, schossen um 8.9 % in die Höhe.

Der Nonfood-Bereich dagegen musste in der Summe 3.7 % Umsatzrückgang hinnehmen – mit grossen Unterschieden je nach Branche: Während 2020 für Heimelektronik oder Home & Living ein Glücksjahr war, mussten Schweizer Bekleidungs-, Uhren- & Schmuckanbieter auch im historischen Vergleich hohe Rückgänge verschmerzen. In den schwachen Branchen erlitten vor allem traditionelle Anbieter grosse Verluste.

Der Wert der im Online- und Distanzhandel bestellten Waren stieg um 25.8 % auf 13.3 Mrd. CHF. Das Wachstum war 2020 damit rund dreimal so hoch wie in den Jahren zuvor. Im Vergleich zum genannten Gesamtvolumen des Schweizer Detailhandels beträgt der Wert der Onlinebestellungen im In- und Ausland 14.2 % – nach 11.5 % im Vorjahr. Je nach Branche variiert dieser Wert zwischen gut 3 % bei Lebensmitteln und fast 19 % im Nonfood-Markt. Die höchste Onlinedurchdringung hat gemäss Paneldaten von GfK Switzerland das Segment Heimelektronik mit 48 %.

Ausländische Onlineanbieter haben 2020 in der Schweiz deutlich Marktanteile verloren.

Eine weitere Besonderheit des Jahres 2020 war, dass ausländische Onlineanbieter bei ihren Verkäufen an Kunden in der Schweiz nicht vom Corona-Online-Boom profitieren konnten: Bezieht man die zurückgegangenen Lieferungen an grenznahe Abholstationen mit ein, lag ihr Wachstum 2020 nur bei rund 1 %. Ohne Zalando, die 2020 in der Schweiz um 13 % wachsen konnten, hätten die ausländischen Anbieter nicht einmal den Vorjahreswert erreicht. Wahrscheinlich wurde die Schweiz 2020 einfach mit geringerer Priorität behandelt – die Mehrheit im Studienpanel erwartet schon bald wieder ein Aufholen der ausländischen Mitbewerber.

Die Top-30-B2C-Onlineshops in der Schweiz in der Schweiz zusammen konnten ihren Umsatz 2020 analog zum Markt um 25.7 % im Vergleich zu den Top-30 des Jahres 2019 steigern. Auch wenn sie ihren Marktanteil von gut 60 % damit nicht ausbauen konnten, für bereits sehr grosse Anbieter und ohne Vorbereitung ist das allein schon vom Volumen her eine grosse Leistung. Marktanteilsgewinne waren 2020 weniger von der Grösse bestimmt, als vielmehr vom Reifegrad der E-Commerce-relevanten Prozesse und Infrastrukturen sowie der Etabliertheit und Anpassungsfähigkeit der Anbieter. Etliche unterhalb der TOP-30 konnten sogar dreistellige Wachstumsraten erzielen. Im Umkehrschluss bedeutet das aber auch, dass es eine grosse Anbietergruppe gibt, die nur unterdurchschnittlich am Marktwachstum partizipierte. Herausragend war einmal mehr Digitec Galaxus, die beim Warenumsatz mit einem Sprung um 604 Mio. CHF oder 56 % zugelegt haben.

Unter Studienarchiv können die Studie 2021 und alle früheren Studien kostenlos bezogen werden.

Inhaltsverzeichnis der Studie «Barometer» 2021

1 Das Corona-Jahr aus der Perspektive der Unternehmen

1.1 Im Schock: Die akute Phase im Frühjahr 2020

1.2 Im Flow: Agile Mitarbeitende und Organisationen

1.3 Im Rush: Sortimente, Verfügbarkeit, Logistik, Customer Service

1.4 Im Boom: Hohe Nachfrage, gute Preise, positive Skaleneffekte

1.5 Im Rückblick: Überwiegend positive Beurteilungen

1.6 Readiness: Der entscheidende Erfolgsfaktor

2 Das Corona-Jahr aus der Perspektive der Branchen

2.1 2020: Starke Zahlen in der Konsumgüterbranche

2.2 Gewicht und Stellenwert ausländischer Anbieter

2.3 Beurteilung der Branchenentwicklung durch das Studienpanel

2.4 Lebensmittel-Einzelhandel: Dynamisch und doch stabil

3 Beurteilungen und Erwartungen

3.1 Beurteilungen der Auswirkungen der Pandemie

3.2 Erwartungen für 2021 und darüber hinaus

4 Die Schlussfolgerung: Investitionen in den E-Commerce

Anhang

Ausblick auf Teil 2 des Commerce Report Schweiz 2021

Autoren

Studiendesign

Anmerkungen und Quellen